Этот пост добавлен читателем Naked Science в раздел «Сообщество». Узнайте как это сделать по ссылке.

Уведомления

Авторизуйтесь или зарегистрируйтесь, чтобы оценивать материалы, создавать записи и писать комментарии.

Авторизуясь, вы соглашаетесь с правилами пользования сайтом и даете согласие на обработку персональных данных.

Предсказания Saxo Bank: конец капитализма, эпидемия ожирения и уничтожение ИИ. Все так и будет?

Десять «тревожащих предсказаний» Saxo Bank на 2024 год выглядят очень неприятно. Семаглутид, первое эффективное лекарство от ожирения, вызовет… двойную катастрофу с ожирением. А США уничтожат капитализм — потому что иначе не смогут справиться со своими долгами. Кроме того, аналитики банка предсказывают двойной мировой кризис. Насколько верны эти прогнозы с научной точки зрения?

Про десять прогнозов Saxo Bank — которые он публикует каждый год — принято говорить, что они «маловероятные». Мол, это больше скрытые страхи аналитиков банка, которые они публикуют — как Стивенг Кинг выпускал свои романы, но никак не ожидаемая реальность. Тем не менее на деле часть этих прогнозов оправдывается (известный рывок биткойна, «Брексит» и так далее), потому что страхи аналитиков банка часто рождаются не на пустом месте. В этом году страх действительно силен. Поэтому новые «невероятные прогнозы», с точки зрения многих, стали не такими уж и невероятными. Из-за этого к ним стоит присмотреться повнимательнее.

Конец капитализма?

Самый громкий из прогнозов — конец капитализма в США. Учитывая, что первая экономически держава мира — Китай — и так, по западным понятиям, не вполне капиталистическая, речь идет о ликвидации капитализма среди самых крупных экономик планеты. Как в банке себе это представляют?

Там напоминают, что США испытывают некоторые проблемы с госдолгом: затраты на его обслуживание в следующем году приблизятся к триллиону долларов в год: процентные ставки стали довольно высоки. А госрасходы будут нарастать, отмечают аналитики банка.

В чем-то они правы. Поддержка Украины и Израиля стоит денег, поэтому военные госрасходы Штатов тоже будут расти, как и все остальные, а следующий год — выборный, и демократы понимают, что эти выборы они могут и проиграть. Соответственно, в напрасной попытке переломить ход событий они будут увеличивать расходы, но не снижать их.

В такой ситуации могут возникнуть сложности с привлечением новых держателей долга. Конечно, можно еще поднять процентные выплаты, но тогда долг станет уж слишком дорогим в обслуживании — дороже военного бюджета США, то есть просто астрономическим. Чтобы избежать этого, по мысли банка, Вашингтон может отменить налоги на прибыль по вложениям в гособлигации. Деньги хлынут туда, причем хлынут с фондового рынка. Тот рухнет. Биржевая паника не просто ударит по экономике, но и лишит компании возможности активно привлекать капитал через биржу. В итоге государству придется вести ползучую национализацию, беря под контроль одну важную отрасль за другой, просто чтобы избежать их коллапса.

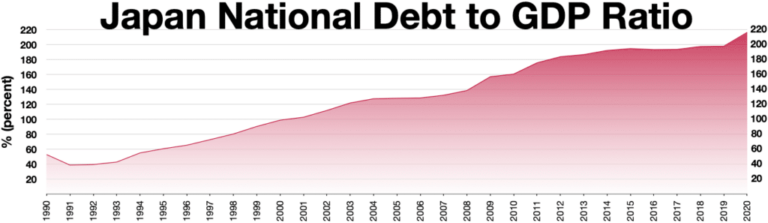

Что не так с этой концепцией? Во-первых, у США нет проблем с госдолгом. Эта проблема активно хайпуется в современном мире уже десятки лет, но хайпуется только среди тех, кто не представляет, как выглядел и выглядит госдолг в принципе. Напомним: госдолги Японии относительно ВВП в два с лишним раза выше американских. Есть ли у Японии проблемы с ними? Никаких.

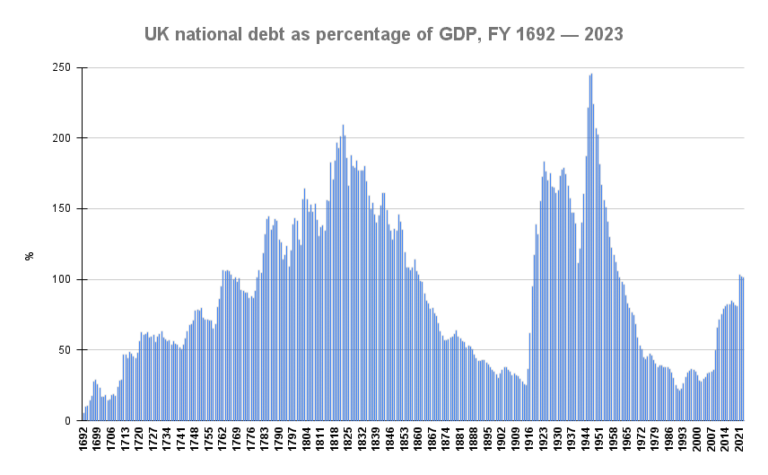

У Великобритании времен ее расцвета госдолг к ВВП тоже был вдвое выше, чем у США сегодня (то есть примерно как у современной Японии). Были ли у англичан проблемы с ним? Нет, никаких. Он не просто не мешал им развиваться, напротив, именно он обеспечил им первое место как в экономике, так и в политическом влиянии. А к началу XX века, когда они этот долг резко сократили (до уровня ниже современного американского), их экономика стала второй, а политическое влияние начало падать.

Почему крупный госдолг не мешает развиваться странам с экономически здравой политикой? Как неоднократно отмечали и западные, и российские экономисты, госдолг играет роль пылесоса для денег. Если какая-то страна выпускает много гособлигаций в своей валюте и по ним долго идут стабильно высокие выплаты, в нее стекаются средства из окружающего мира — и много.

Именно так Лондон начал свой путь к мировому первенству: c конца XVIII века его расходы (в основном из-за войн и колоний) хронически превышали доходы. Голландия, тогда сильнейший экономически ее соперник, напротив, имела сбалансированный бюджет, поэтому госдолги держала небольшими. Но ее бизнесу нужно было куда-то вкладывать деньги — и английский госдолг был отличным вариантом, с высокой доходностью. Поэтому голландские деньги массово уплывали в Англию (физически, в виде монет из драгметаллов), где и оставались в итоге навсегда. На эти самые деньги Британия много раз успешно воевала с Голландией весь XVIII век, пока та не стала из перворазрядной державы третьеразрядной, а Англия — мировым лидером.

В XIX веке (со второй его трети) англичане попытались отойти от практики расширения долга. Поэтому фактические проценты на привлеченный капитал в Британии снизились, и снизились ниже уровня США. Поэтому теперь уже английские деньги широким потоком устремлялись в Штаты и оставались там навсегда, благо процентные доходы там были выше. В итоге к концу XIX века Штаты по размеру экономики обогнали Британию.

Идея, что иметь много долгов — плохо, работает только в отношении частных лиц и компаний. В масштабе государства в целом ситуация обратная: чем больше долгов, тем больше денег оно вытягивает из остального мира. Замедляя его развитие и ускоряя свое. Нынешний размер госдолга США далек от пикового, который они могут поддерживать. Пиковый (см. Британию и Японию — 200 процентов ВВП+) раза в два выше. Да, выплаты по процентам там могут быть значительными, но нет, это не станет нерешаемой проблемой. В особенности в следующем году.

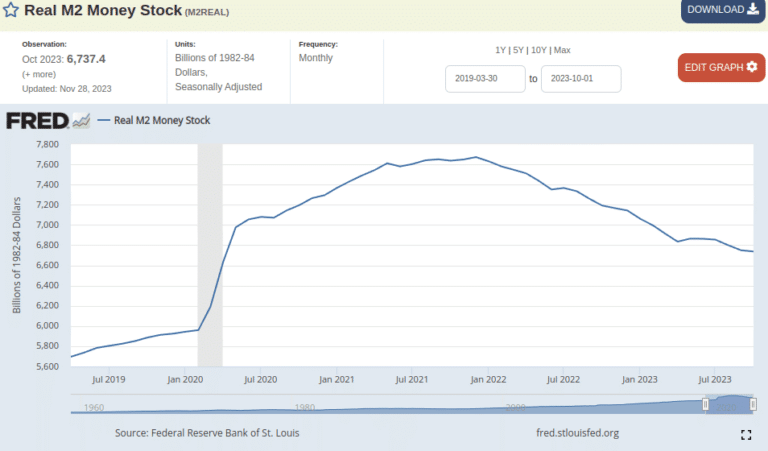

Дело в том, что США приближаются к крупному экономическому кризису, который вызовет там рецессию в 2024 году. Причина? Как уже к 1960-м установил сильнейший американский экономист Милтон Фридман, ВВП не может устойчиво расти, если в стране не растет денежная масса. Попробуем провести аналогию: если у ребенка-детсадовца всего литр крови, то у взрослого — уже пять. Что будет, если ребенку дать расти, а объем крови в его организме останется прежним? Через короткое время у него начнутся проблемы со здоровьем. Причем настолько сильные, что речь пойдет уже о выживании, а не о продолжении роста.

Экономика устроена точно так же. Разница только в том, что в человеческом организме кровь обычно успешно нарабатывается сама, а вот деньги (точнее, денежная база) сама не генерируется: это может сделать только государство.

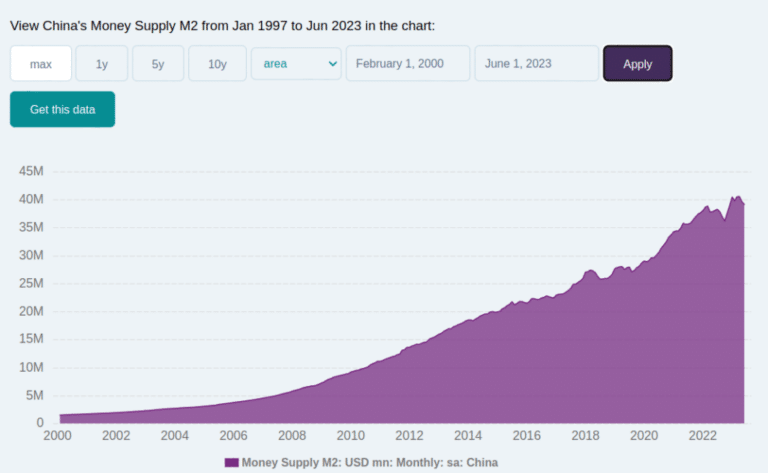

Если мы говорим об условном средневековом обществе, то печать денег ему не особо нужна: роста нет. Но в обществе современном рост ВВП — обычное дело. Вот только в США с 2021 года денежная масса не просто не растет, но и сжимается — ФРС, местный аналог российского ЦБ, думает, что так эффективно справится с инфляцией. Это работает не очень хорошо, потому что между ростом денежной массы и инфляцией нет прямой связи. Именно поэтому быстрее всех денежную массу в XXI веке наращивает Китай, а инфляция там куда ниже, чем в Штатах, которые с 2021 года ее даже сокращают.

Поэтому они знают, от чего на самом деле зависит инфляция, и не питают иллюзий, что она связана с денмассой.

Хотя такая политика и не побеждает инфляцию, она эффективно побеждает ВВП: он, как это и описывал Фридман, в итоге неизбежно сократится. Можно спорить о масштабах его спада в следующем году. Потому что, как Naked Science уже писал, если ФРС и ЦБ реагируют адекватно, как Бен Бернанке в 2008 году, то серьезного спада можно избежать. Если неадекватно, как российский ЦБ в 2008 году, то спад будет очень глубоким (для нашей страны тогда он был 7,8 процента, втрое сильнее американского).

Однако мы склоняемся к тому, что спад может быть сильнее, чем при Бернанке. Все дело в том, что современный глава ФРС понимает макроэкономику не так хорошо, как Бернанке, и оттого может наломать дров.

Вернемся к прогнозу «конца капитализма» от Saxo Bank. Нехватки желающих вкладываться в госдолг США в следующем году не будет: при каждом кризисе деньги массово бегут с биржи в гособлигации сами, без всяких налоговых послаблений. Фактически, в следующем году переток будет таким сильным, что стоимость обслуживания госдолга США даже несколько сократится. Вместо «конца капитализма» получится просто еще один конец экономического цикла капитализма — кризис 2024 года.

Два глобальных кризиса — и первый семаглутидный

Аналитики банка крайне обеспокоены новым лекарством от ожирения и избыточного веса — семаглутидом. Их можно понять: это первое в истории действительно работающее фармакологическое лекарство такого рода, появившееся недавно и ведущее по всему миру настоящий блицкриг с захватом все новых пользователей. Естественно, у него полно побочек, но учитывая, что оно все равно единственное, его массово покупают, наплевав на них (иногда с тяжелыми последствиями).

В Saxo Bank однако печалятся не об этом. Там считают, что дело как раз в его успешности. Аналитики полагают, что по мере расширения производства цены на него упадут (сегодня месячный курс трудно купить дешевле 200 долларов). Государства включат его оплату в ОМС, потому что он резко снизит риски для здоровья людей с избыточным весом. Ведь потеряв его, они станут реже умирать от инфарктов и инсультов, да и диабет людей, принимающих семаглутид, практически не затрагивает. Иммунитет у людей без лишнего веса тоже работает лучше. То есть общие расходы на ОМС от такого шага явно упадут.

Минус в этой схеме, по мысли банка, вполне есть. Люди понадеются на лекарства, бросят заниматься спортом и начнут есть больше фастфуда и иного джанкфуда. Однако производство лекарства не успеет за спросом, и в итоге доля людей с лишним весом на планете подпрыгнет с 39 процентов сегодня до 45 процентов уже в следующем году.

Вероятный ли это сценарий? Нет. На данный момент семаглутид не входит в ОМС практически нигде и, учитывая серьезнейший консерватизм, органически присущий государственным аппаратам любой страны мира, не попадет в ОМС как минимум в следующем году. Мы хорошо помним крайне замедленную реакцию нашего минздрава или его американских аналогов в коронавирусную пандемию — нет никаких оснований полагать, что с семаглутидом они вдруг будут думать быстрее. Называя вещи своими именами, это просто исключено.

Тем не менее семаглутидная революция действительно изменит мир. Не в следующем году, но к концу десятилетия он явно станет доступен широким массам, и как минимум на Западе лишний вес в основном уйдет в прошлое.

А вот мода на фитнес-залы и прочий ЗОЖ — вряд ли. Дело в том, что человеку без избыточного веса радикально легче начать любые физические упражнения: он не задыхается в первые же пять минут и не бьет по суставам большим собственным весом. Как и с «концом капитализма», глобальный семглутидный кризис будет развиваться ровно противоположно предсказаниям инвестбанка.

Дипфейки как могильщик ИИ-индустрии

Банк предсказывает, что в следующем году дипфейки с участием известных политиков используют для получения «совершенно секретной информации из развитых стран». Испугавшись такого риска, правительства США и Европы объявят крестовый поход на ИИ, резко ужесточат его регулирование, чем заставят инвесторов разбежаться из отрасли. Важное направление развития в итоге заглохнет.

Почему это сомнительно? Во-первых, мы напомним: типичный современный политик не нуждается в дипфейках, чтобы выложить неизвестно кому любую информацию. Вспомним, как в 2015 году известные пранкеры представились президентом и премьером Украины президенту Турции Эрдогану. С тех пор их жертвами стали главы (некоторые — уже бывшие) таких государств, как Германия, Италия, Великобритания, Канада и Франция.

Для этого не нужны были вообще никакие дипфейки: типичный современный политик и так систематически принимает за политиков другого государства пару человек из интернета.

Какой ИИ? Какие дипфейки? Они не смогут ничего ухудшить в этой области по той простой причине, что в этой области уже вообще ничего невозможно ухудшить.

Проблемы с инвестициями в ИИ в следующем году бесспорно возможны — по причине кризиса в западных странах. Но не стоит добавлять к реальным проблемам надуманные.

Трагедия в виде нефти по 150 долларов

Аналитики банка расстроены еще одной перспективой: из-за подъема нефти до 150 долларов за баррель Саудовская Аравия купит Лигу чемпионов. Почему нефть подорожает? Банк ожидает, что спрос на нее к середине 2024 года будет выше, чем прогнозировали ранее.Выше мы уже отметили, что это невозможно: в 2024 году США ждет рецессия, а вслед за ними она произойдет и в западном мире в целом (хотя и не затронет Китай, в силу другой монетарной политики там). На деле более вероятно падение цен на нефть в следующем году ниже современных значений.

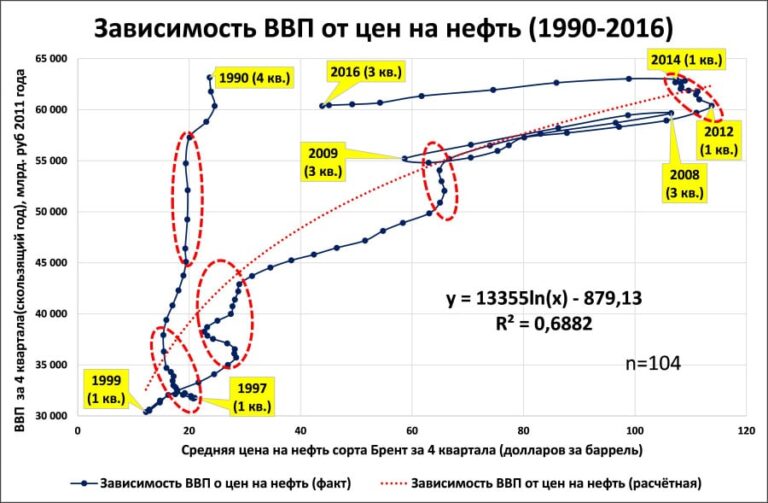

Впрочем, жителям нашей страны не стоит волноваться по этому поводу. Вопреки распространенному в медиа неверному представлению о некоей связи ВВП и цены на нефть, в реальности эти факторы не показывают корреляции в постсоветской России. А конкретно в 2024 году нашу страну ждет экономический рост как минимум той же скорости (или даже быстрее), чем в 2023 году. Благо тот ключевой фактор, который действительно имеет корреляцию с ростом, в нашей стране пока наличествует.

И если вы думаете, что мы чрезмерно оптимистичны, то напомним: весной 2023 года Naked Science был единственным СМИ мира, который предсказал, что рост ВВП России в этом году достигнет нескольких процентов. Все остальные тогда ожидали в лучшем случае 1-2 процентов. Правда, в 2025 году такого же высокого темпа роста мы бы ждать не стали… Но это уже другая история, о которой мы расскажем в конце следующего года.

Латентный железодефицит и железодефицитная анемия остаются одними из самых распространенных патологических состояний. Пациенты нередко задаются вопросом: возможно ли скорректировать дефицит железа, лишь обогатив рацион железосодержащими продуктами, вроде красного мяса, свеклы, гранатов? Несмотря на логичность этого подхода, современные клинические рекомендации единодушно указывают на его несостоятельность в качестве основного лечения.

Паническое расстройство характеризуется физическим напряжением, усиленным сердцебиением и одышкой. Ученые из Бразилии нашли способ бороться с этим недугом, создавая схожее физическое напряжение, но в спокойной и контролируемой обстановке — во время физупражнений.

До сих пор для ученых оставались загадкой, почему угасла культура Шицзяхэ, процветавшая в позднем неолите — начале бронзового века в среднем течении реки Янцзы. Результаты нового исследования, наконец, дали ответ на этот вопрос.

В 1980-х годах большую популярность приобрела борьба с озоновыми дырами. Из-за нее хладагенты из хлорфторгулеродов заменили на аналоги из гидрофторуглеродов. Теперь ученые выяснили, что эта замена — как и следующие за ней, уже в рамках борьбы с глобальным потеплением — ведет к накоплению в атмосфере довольно опасных «вечных химикатов».

Паническое расстройство характеризуется физическим напряжением, усиленным сердцебиением и одышкой. Ученые из Бразилии нашли способ бороться с этим недугом, создавая схожее физическое напряжение, но в спокойной и контролируемой обстановке — во время физупражнений.

Латентный железодефицит и железодефицитная анемия остаются одними из самых распространенных патологических состояний. Пациенты нередко задаются вопросом: возможно ли скорректировать дефицит железа, лишь обогатив рацион железосодержащими продуктами, вроде красного мяса, свеклы, гранатов? Несмотря на логичность этого подхода, современные клинические рекомендации единодушно указывают на его несостоятельность в качестве основного лечения.

От рыб произошли все наземные позвоночные, включая нас, но как именно рыбы стали главным населением морей — до последнего времени оставалось неясным. Авторы новой научной работы попытались доказать, что причиной этого было вымирание, возможно, вызванное белыми ночами.

Международная команда палеонтологов описала новый вид динозавра размером с крупную современную птицу. Он носил на голове плотный костяной нарост, который эти животные, возможно, использовали для внутривидовых разборок. Находка показывает, что даже мелкие хищники мелового периода могли решать конфликты не только когтями и зубами, но и ударами головой.

Образцы грунта, взятые астронавтами полвека назад, вложили еще один важный кирпич в здание научной картины мира: гипотеза о том, что Земля исходно была сухой, не стыкуется с фактами. Похоже, идею о невозможности сохранения большого количества воды на «теплых» планетах придется пересмотреть.

Вы попытались написать запрещенную фразу или вас забанили за частые нарушения.

Понятно

Из-за нарушений правил сайта на ваш аккаунт были наложены ограничения. Если это ошибка, напишите нам.

Понятно

Наши фильтры обнаружили в ваших действиях признаки накрутки. Отдохните немного и вернитесь к нам позже.

Понятно

Мы скоро изучим заявку и свяжемся с Вами по указанной почте в случае положительного исхода. Спасибо за интерес к проекту.

Понятно

СГМУ им. В.И. Разумовского

СГМУ им. В.И. Разумовского

Последние комментарии