Уведомления

Авторизуйтесь или зарегистрируйтесь, чтобы оценивать материалы, создавать записи и писать комментарии.

Авторизуясь, вы соглашаетесь с правилами пользования сайтом и даете согласие на обработку персональных данных.

Динамика фондового рынка хорошо объяснила доходность криптовалют

Экономисты НИУ ВШЭ оценили вклад различных причин, влияющих на доходность криптовалют. Оказалось, что факторы риска фондового рынка объясняют колебания доходности криптовалют лучше, чем факторы, относящиеся к самому крипторынку. Это показывает, что между фондовым и криптовалютным рынками существует более тесная связь, чем считалось ранее.

Исследование опубликовано в специальном выпуске журнала International Finance Review. В последние годы криптовалюты прочно заняли свое место в портфелях инвесторов. Но так как они значительно отличаются от привычных ценных бумаг, перед экономистами встает много вопросов: от каких факторов зависит доходность криптовалют, вознаграждает ли криптовалютный рынок инвесторов большей доходностью за более высокую волатильность и насколько сильно фондовый и криптовалютный рынки влияют друг на друга.

В проведенных ранее исследованиях экономисты рассматривали множество факторов: изменение курсов валют и цен на драгоценные металлы, курс биткоина как крупнейшей криптовалюты, макроэкономические и сетевые факторы, «возраст» и размер капитализации конкретной криптовалюты, ее чувствительность к снижению курсов остальных криптовалют и т.д., причем результаты не всегда были однозначными.

«Хотя рынок криптовалют относительно молодой, в академической литературе уже появились первые многофакторные модели, способные объяснить доходности криптовалют их чувствительностями к факторам риска, например, факторам размера, неопределенности, волатильности, инерции. Эти факторы специфичны для криптовалютного рынка, то есть крипторынок рассматривается в изоляции от других финансовых рынков. А в нашем исследовании мы рассматриваем как факторы криптовалютного рынка, так и популярные факторы фондового рынка для объяснения доходностей криптовалют», — рассказала соавтор работы, доцент факультета экономических наук НИУ ВШЭ Виктория Добрынская.

Новое исследование проводилось на обширной выборке из почти 2000 криптовалют, имеющих капитализацию более миллиона долларов. Для каждой из них авторы собрали дневные данные о курсе и рассчитали недельные доходности за период с 2014 по 2020 год, в течение которого криптовалюта имела достаточную капитализацию (то есть валюты могли находиться в выборке не весь срок). Начало периода совпадает с появлением достаточного для расчетов числа крупных криптовалют (в 2014 году их стало более 20), весь период охватывает как взлеты и падения криптовалютного рынка, так и первый год пандемии, — это позволяет надеяться, что результаты отражают реальные закономерности, а не краткосрочные тенденции рынка. Кроме того, исследователи собрали аналогичные данные для глобального фондового рынка.

«Мы проводим сравнительный анализ факторов двух рынков между собой (например, как связан фактор волатильности рынка криптовалют с фактором волатильности рынка акций) и тестируем объясняющую способность и тех и других факторов, проводим так называемые гонки факторов. Оказывается, рынок криптовалют не является изолированным от рынка акций, особенно в постковидное время, и основной рыночный риск фондового рынка (особенно риск обвала) является даже более значимым фактором, чем рыночный риск крипторынка», — пояснила Виктория Добрынская.

Данные подтверждают, что криптовалюты имеют очень высокую волатильность: даже после отбрасывания небольшой доли самых высоких и низких значений встречаются валюты с недельной доходностью от -100 процентов (то есть курс за неделю упал до нуля) до 7189 процентов. Но вместе с тем средняя и медианная доходности криптовалютного рыночного индекса намного выше, чем у фондового индекса (88 процентов и 73 процента против 12 и 20 процентов годовых соответственно).

На основе собранных данных экономисты рассчитали несколько индексов, отражающих ситуацию на фондовом и криптовалютном рынках в целом (будет ли прибыльным портфель, содержащий все валюты или акции пропорционально их капитализации), связь доходности криптовалют с их размером (какие валюты в среднем растут быстрее: самые крупные по капитализации или самые мелкие) и доходностью в прошлые периоды (стоит ли ожидать, что криптовалюта, курс которой повышался на прошлой неделе, продолжит расти и на этой), а также волатильность и неопределенность, вызванную изменениями в регулировании обращения криптовалют. Чтобы оценить вклад каждого фактора, исследователи разбили период наблюдения на перекрещивающиеся отрезки по полгода и на основании каждого из них пытались предсказать доходность на следующую за ними неделю, учитывая тот или иной набор факторов.

Расчеты показали, что для объяснения доходностей криптовалют динамика фондового рынка даже более важна, чем ситуация на самом криптовалютном рынке, хотя и те и другие факторы значимо влияют на доходности. Причем криптовалюты более чувствительны к падению на рынке акций, чем к его росту. В то же время авторы не нашли значимой связи доходности криптовалют с другими привычными факторами фондового рынка: размера, стоимости, прибыльности, волатильности акций. А вот факторы размера и неопределенности криптовалютного рынка имеют значимое влияние.

Авторы оценили, что портфель, состоящий из купленных маленьких криптовалют и проданных самых крупных криптовалют в короткую позицию, может приносить доходность до 61 процента годовых. А вот инерция (моментум), то есть предположение о том, что периоды роста и падения курса достаточно длительные, чтобы полагаться на них при принятии решений, оказалась плохим помощником в предсказании значимой доходности (так получилось из-за нескольких криптовалют, которые имели низкие показатели, но выстрелили в последние годы). Также авторы показали, что факторы глобального фондового рынка или рынка акций Северной Америки имеют большую объясняющую способность для криптовалютного рынка, нежели факторы фондовых рынков Европы и Азии.

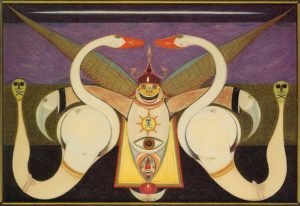

Особая физиологическая чувствительность к музыке, стихам, картинам, когда на пике удовольствия по коже бегут мурашки, может быть заложена в генах и передаваться по наследству, пришли к выводу ученые.

Коллектив ученых из лаборатории искусственных квантовых систем МФТИ, Института радиотехники и электроники им. В. А. Котельникова РАН и Сколтеха провел уникальный эксперимент, в котором исследовал явление резонансной флуоресценции в трехуровневой системе. На систему воздействовали сразу два источника излучения.

В мире насекомых существует сообщество муравьев, где нет места рабочим и самцам. Только королевы. Каждая из них с рождения «запрограммирована» на одну поведенческую стратегию — захват чужого гнезда и основание собственной линии; спаривание при этом не играет никакой роли. Биологи описали вид муравьев, который превратил свою жизнь в бесконечную череду «дворцовых переворотов».

Ученые проверили 100 популярных кормов для собак и кошек и во многих из них нашли ПФАС, так называемые «вечные химикаты», причем одни из самых высоких концентраций обнаружили в продуктах на основе рыбы. Во многих случаях их уровень превышает пороги безопасности для людей, установленные европейским регулятором.

Оказалось, что насекомые активно избегают влажных поверхностей.

Специалисты Института истории материальной культуры (ИИМК) РАН в ходе раскопок некрополя Артющенко-2 в Темрюкском районе Краснодарского края обнаружили первые для данного памятника грунтовые склепы на некрополе Артющенко-2. Один из склепов содержал в себе останки не менее 7 человек, в том числе ребенка.

Астрономы недавно проанализировали базу данных о падающих на Землю объектах и пришли к выводу, что два из них прибыли из межзвездного пространства. Известна не только дата, но и место падения каждого из них.

Международная команда палеонтологов описала новый вид динозавра размером с крупную современную птицу. Он носил на голове плотный костяной нарост, который эти животные, возможно, использовали для внутривидовых разборок. Находка показывает, что даже мелкие хищники мелового периода могли решать конфликты не только когтями и зубами, но и ударами головой.

Образцы грунта, взятые астронавтами полвека назад, вложили еще один важный кирпич в здание научной картины мира: гипотеза о том, что Земля исходно была сухой, не стыкуется с фактами. Похоже, идею о невозможности сохранения большого количества воды на «теплых» планетах придется пересмотреть.

Вы попытались написать запрещенную фразу или вас забанили за частые нарушения.

Понятно

Из-за нарушений правил сайта на ваш аккаунт были наложены ограничения. Если это ошибка, напишите нам.

Понятно

Наши фильтры обнаружили в ваших действиях признаки накрутки. Отдохните немного и вернитесь к нам позже.

Понятно

Мы скоро изучим заявку и свяжемся с Вами по указанной почте в случае положительного исхода. Спасибо за интерес к проекту.

Понятно