Обычно Нобелевку по экономике присуждают за что-то, от чего обычный человек может только пожать плечами: ну и что это дает? В 2022 году случилось ровно наоборот: ее дали Бену Бернанке, человеку, без которого современный мир был бы принципиально иным. Рассказываем о том, что он для этого сделал, как спас США и почему его идеи объясняют неожиданную остановку спада в России 2022 года.

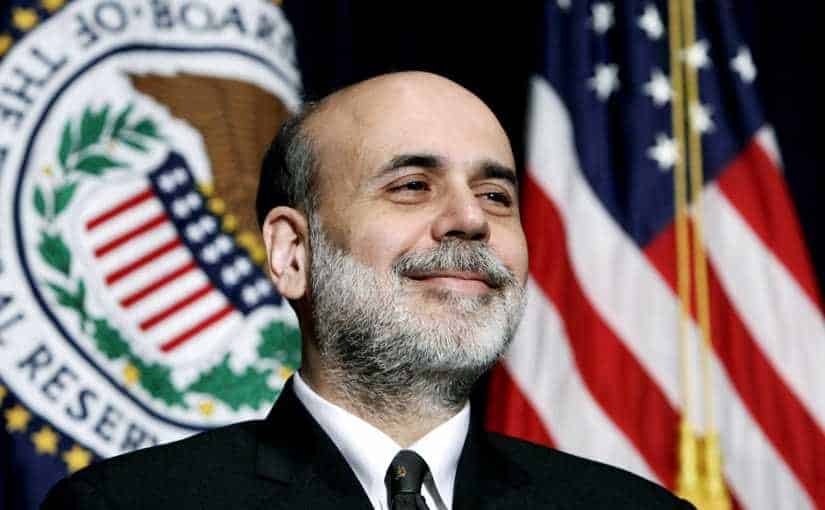

Бен Бернанке, нобелевский лауреат и глава Федеральной резервной системы США во время кризиса 2008 года / ©Wikimedia Commons

Официальная формулировка Нобелевского комитета при награждении Бена Бернанке, Дугласа Даймонда и Филипа Дибвига такова: они «значительно улучшили наше понимание роли банков в экономике, особенно во время финансовых кризисов, важный вывод их исследования заключается в том, почему жизненно важно избежать краха банков».

Однако эта формулировка не только звучит не очень понятно, но и не особенно отражает суть того, за что им досталась премия. Дело не в банках: эти люди, и в особенности Бен Бернанке, спасли западные и значительную часть незападных экономик в кризис 2008-2009 годов. Урок этот крайне важен, в первую очередь потому, что применим к любому серьезному кризису последних ста лет. В том числе и событиям в современной России.

Поняв, как Бернанке добился минимизации кризиса, мы сможем понять, как глубокого кризиса чудом — и вопреки действиям ее Центробанка — в этом году избежала Россия.

В XIX веке причиной кризисов экономисты считали перепроизводство. Мол, производители в погоне за прибылью производят слишком много товара Х, склады затовариваются, производство приходится останавливать, это вызывает спад доходов населения и спад спроса на все остальные товары. Цепная реакция такого рода и есть экономический кризис.

Поскольку отечественные экономисты обычно заимствуют устаревшие системы экономических взглядов с Запада, та же идея вместе с марксизмом в XX веке пришла и в нашу страну — и, как ни странно, до сих пор циркулирует в умах ее жителей (даже несмотря на то, что сомнительность идеи перепроизводства была показана уже очень давно).

Реальность, мягко говоря, не так проста. Это легко понять на примере Великой депрессии 1929-1933 годов: ни в США, ни тем более в остальных странах мира не было товаров, которые люди не хотели бы купить. Автомобили, радио и жилье хотели тогда примерно все. Но кризис грянул. Почему?

Вот как раз это и нельзя понять без исследования роли банков в современной экономике. Даймонд и Дибвиг занялись ими еще в 1980-х и обнаружили вот что. Банки достигают максимальной эффективности, когда используют хранящиеся в них на депозитах средства граждан для долгосрочных инвестиций. Однако если со срочного вклада гражданин не может просто так забрать деньги раньше оговоренного срока, то с основной массы депозитов (не срочных вкладов) как раз может.

Обычно это ни на что не влияет. Но в момент кризисов люди думают не очень рационально: они часто бегут и снимают деньги со счетов. Особенно в том случае, если опасаются банкротства банка. Это как раз и есть наиболее верный путь к банкротству банка. В итоге получается порочный круг: ожидания банковского кризиса вызывают этот кризис, а затем и усиливают его.

Казалось бы, а при чем тут Великая депрессия и кризисы вообще? Разве это не они вызывают кризис банков? Как ни странно, нет. В современной экономике из краткосрочной паники в тяжелый спад никак нельзя перейти без кризиса банковской системы.

Чтобы понять это, надо сперва заметить вот что — эмиссия денег происходит постоянно. И в основном ее осуществляют именно банки.

Эмиссия «ничем не обеспеченных денег» (мы берем это в кавычки, потому что в реальности «чем-то обеспеченных» денег не существует) происходит в основном не в тех редких случаях, когда их печатает государство. Напротив, эмиссия происходит при каждой выдаче кредита: банк из одного доллара (который вы в него положили на депозит), делает два, когда ссужает ваш доллар кому-то в виде кредита. Попросту говоря, эмиссия — основа современного банковского дела, кредитования и экономики в целом.

Сразу скажем: в целом это явление благотворное. Экономика без печати денег (~порчи монеты, если речь о периоде до банкнот) может работать нормально, только если она не растет. Если рост ВВП есть, а роста денмассы при этом не было бы, то и рост быстро остановится. Как оно регулярно и случалось в Средние века. Современная экономика, в силу того, что с промышленной революции растет, требует печати денег (~выдачи кредитов), и банки, в общем-то, нужны ей в основном для этого. Желать нулевой эмиссии можно, если вы желаете нулевого экономического роста — третьего пути здесь просто нет.

Сколько именно денег эмитируют банки? Это зависит от их желания рисковать. В современной России желание рисковать у банкиров по ряду причин довольно низкое. Поэтому у нас этот «денежный мультипликатор» долго был в коридоре 2,5-3,0. В США, понятное дело, все наоборот, поэтому уже в 1929 году мультипликатор там был 8,0.

Попробуем описать простыми словами, что такое мультипликатор: скажем, Федеральная резервная система США допускает существование миллиарда долларов. Часть этих долларов американцы вкладывают в банки. Те выдают на них столько кредитов, что с их учетом общая денежная масса вырастает на восемь миллиардов долларов. Роль банков огромна: именно они «напечатали» (пусть безналично) основную массу денег, которая движет вообще всю экономику вокруг нас.

Если же банки обанкротятся (или просто перестанут активно выдавать кредиты) — основная часть денег исчезнет. А вслед за этим встанут заводы и многое другое. В России такая ситуация, когда основная часть денег исчезла, случилась относительно недавно — в 1990-х, что и стало одной из ключевых причин душившей тогда экономику нехватки денег (кризис неплатежей).

Бен Бернанке пошел дальше теоретических построений Дибвига и Даймонда о том, что именно банки — ключевой инвестиционный механизм экономики, влияющий на нее не меньше, чем она на них. Отталкиваясь от этого видения, он перешел к анализу конкретно Великой депрессии. И на эмпирических данных показал, что именно коллапс банков был ключевой причиной «обезвоживания» реальной экономики, лишения ее денег. Без которых «кризис перепроизводства» был неизбежен: если у покупателя пропали деньги, то спрос от него никудышный. Логично, что сбыть произведенное ни у кого не выходит, что еще сильнее усугубляет спад.

Добавим, что значительная часть «кризисов перепроизводства» и до Великой депрессии, и после имели ту же природу. Бен Бернанке просто провел «модельную работу»: выявил этот ключевой механизм кризисов рыночной экономики на наиболее известном в США примере крупного экономического кризиса.

В 2006 году Бернанке стал председателем Федеральной резервной системы США — американского аналога Центробанка. А в 2007-2008 годах в США произошло то, что теперь называют «Великой рецессией» — хотя, как станет ясно ниже, и неосновательно.

Стартом к кризису стали проблемы с ликвидностью банков. Американская банковская система где-то с 1990-х стала испытывать дефицит внятных целей для инвестиций. Неолиберальный поворот 1980-х привел к тому, что доходы 80% американцев практически перестали заметно расти, поэтому традиционные рецепты «выдай кредит растущей производственной компании» не работали: и это логично — если у 80% потенциальных покупателей не растут доходы, то не будет расти и спрос.

Но куда-то вкладывать деньги надо, и банковскому сектору пришлось нести средства в ипотечное кредитование. Оно росло стабильно: население видело, что жилье дорожает, и брало кредиты, надеясь, что к моменту их возврата ипотечное жилье будет стоить больше, чем в начале ипотеки и оставит ипотечника с прибылью.

Типичным примером такого инвестбанка был Lehman Brothers. Чтобы расти быстрее конкурентов, его банкиры с помощью различных схем выдали ипотечных кредитов на 680 миллиардов долларов, имея менее 23 миллиардов собственного капитала. Вроде бы все хорошо: банк создавал деньги, как ему и положено.

Но все было плохо: при таком уровне кредитов даже небольшое падение цен на недвижимость делало банк финансово неустойчивым: собственного капитала не хватало для покрытия рисков. В итоге банкротство Lehman Brothers в 2008 году запустило мощнейший кризис. Биржи падали, банки резко сократили выдачу кредитов, опасаясь делать это в кризис.

До кризиса в 2008 году денежный мультипликатор (показатель кредитной эмиссии банков) в США тоже был ~9. Затем денежный мультипликатор начал резко падать и не приходил в норму до 2014 года — к тому времени он в Штатах сжался до трех, то есть до значения, лишь немногим превышающего российский уровень.

Если бы не идеи нобелевских лауреатов Бернанке, Даймонда и Дибвига, последствия были бы как в Великую депрессию. Денежная масса сократилась бы более чем в два раза, отчего платежеспособный спрос на все рухнул бы. Падение ВВП вполне реально могло достигнуть десятков процентов.

Однако Бен Бернанке использовал свое положение главы ФРС, чтобы не допустить этого. Сперва он в преддверии кризиса понижал учетную ставку. Когда она упала до нуля, могло показаться, что у ФРС «закончились патроны» и больше она никак бороться с кризисом не могла.

Но так только казалось. То, что сейчас называют «доктриной Бернанке», продиктовало тогдашнему главе ФРС другой метод: «количественное смягчение». У нас его называют печатью денег, что вроде бы верно, но в то же время создает неверное впечатление чего-то экстраординарного. Однако это не так: в любой экономике, где есть работающие банки, деньги печатаются всегда, каждый день и каждую секунду. Вопрос только в скорости этого процесса: если она слишком велика, начинается инфляция, если слишком низка — спад ВВП.

Количественное смягчение по Бернанке — это ситуация, когда частные банки из-за кризисных настроений «печатают» слишком мало безналичных денег (~денежный мультипликатор падает) и центробанк страны, видя это, начинает подменять «частников», «печатая» безналичные деньги сам. Технически это выглядело как скупка им тех или иных финансовых активов, хотя в принципе скупать можно было бы и золото, и что угодно еще.

Нельзя сказать, чтобы таким инструментом не пользовались до Бернанке. В 2001 году Япония, замученная примерно нулевым ростом десять лет подряд, попыталась провести количественное смягчение, став первой современной экономикой, где его использовали. Но толку было мало: не имея твердого понимания теоретических основ процесса смягчения, японские финвласти не смогли полностью компенсировать относительно низкий денежный мультипликатор своих банков. Попросту говоря, они напечатали недостаточно «центробанковских» денег, чтобы компенсировать нежелание частных банков печатать их выдачей кредитов.

Бернанке был намного решительнее: начав скупку активов, то самое «смягчение» в ноябре 2008 года, скоро ФРС приобрела более двух триллионов долларов активов на напечатанные деньги. Введя тем самым их в экономику.

Огромный шум, который по этому поводу подняли многие экономисты — в том числе в России, звучал так: они печатают «ничем не обеспеченные деньги». Напомним еще раз, что «обеспеченных» денег не бывает, абсолютно все они фиатны и полностью принадлежат государству. Как только государство захочет их у вас изъять, оно сделает это в ту же секунду. Так было в 2022 году с 0,3 триллиона российских резервов в иностранной валюте, так же было с «обеспеченным золотом» долларом при раннем Рузвельте.

Впрочем, что там какой-то доллар: Рузвельт умудрился репрессиями выдавить из населения даже физическое золото. В более раннюю эпоху металлизированных денег государства сплошь и рядом меняли обменные курсы для разных металлов директивно или заставляли принимать как полновесные те монеты, в состав которых были введены малоценные металлы.

Но вернемся к Бену Бернанке. Что ему удалось сделать и что случилось в странах, где его политику не догадались скопировать?

На пике «Великой рецессии» в 2009 году США потеряли 2,54% ВВП. Уже в 2010 году началось мощное восстановление — и экономика выросла на 2,56%, стерев падение прошлого года. В 2011 году докризисный ВВП 2007 года также был превышен.

В это время в мире была только одна действительно крупная экономика, которая полностью проигнорировала «доктрину Бернанке» и не пошла на количественное смягчение. Это — Россия.

Взгляды российских экономистов в подавляющем большинстве случаев — копия западных, но только с большим временным лагом (в народе о таком говорят «доходит как до жирафа»). Например, в 1917 году у нас модными стали идеи марксизма, на тот момент уже явно устаревшей концепции. А к 2008 году мы подошли с большой верой в тезисы неолибералов, в том числе таких их представителей, как Милтон Фридман и ему подобные.

Чтобы понять, насколько они к тому моменту устарели на Западе, стоит процитировать оценку Бернанке западным же носителем таких взглядов: Анной Шварц, соавтором Милтона Фридмана. В июле 2009 года, когда политика Бернанке еще не успела погасить кризис, она написала статью, в которой остро критиковала его. По ее мнению, он напечатал слишком много денег и не спешил изымать их из экономики обратно. Из-за этого она выступила против его переназначения главой ФРС на следующий срок.

Что было бы, если бы президент Обама, к которому она обращалась в этой статье, последовал бы ее совету и убрал Бернанке? Количественное смягчение отменили бы еще до того, как оно дало результат. То есть США продолжили бы испытывать падение ВВП. Притом многолетнее: ведь денежный мультипликатор там не поднялся заметно выше 3,0 до 2014 года. Все эти шесть лет только массовая замена эмиссионной активности частных банков на эмиссионную активность ФРС удерживала денежную массу Штатов от схлопывания. А за таким схлопыванием последовал бы и кризис.

Примерно такие же, как у Анны Шварц, то есть полностью морально устаревшие взгляды и в 2008, и в 2022 году исповедовали российские правительственные (а равно и оппозиционные) экономисты.

Поэтому российский Центробанк не только не увеличивал денежную массу в России, чтобы компенсировать снижение эмиссионной активности банков, но и… сам приступил к изъятию рублевой денмассы.

Дело в том, что в списке целей, который российский ЦБ перед собой ставит, вообще нет такой, как «не допустить снижения ВВП», как это было у Бернанке. Какая же тогда у него задача? Как это формулирует само его руководство: «Обеспечить устойчивость рубля».

Поэтому в кризис 2008 года Центробанк пытался удержать курс рубля, продавая на бирже доллары из своих резервов. Само собой это не помогло. Да и в принципе не могло помочь, потому что курс рубля тогда зависел от цены на нефть, которая в моменте обрушилась в несколько раз. И чтобы ни делал тут ЦБ, ценой на нефть он управлять не может.

Как такая нереалистичная задача, как управление курсом рубля появилась у Центробанка? Объяснение простое: авторы российской Конституции были до такой степени экономически неграмотны, что включили эту идею в ее текст. С таким же успехом они могли вписать туда, что Земля плоская.

Однако в 2009 году эти вполне бесполезные попытки удержать рубль сопровождались выбросом Центробанком России более чем полусотни миллиардов долларов. Все эти доллары участники рынка купили, отдав ЦБ больше триллиона рублей. Учитывая, что вся экономика той поры имела денмассу в районе дюжины триллионов рублей, сжатие этой денежной массы получилось очень значительным. Такое, исходя из эмпирического опыта нашей страны, практически всегда соответствует серьезному падению ВВП.

Российские банки не лезли в рискованные операции до 2008 года, поэтому коллапс коснулся их слабо. Но, несмотря на это, наша экономика лишилась такой же массы денег, как если бы в стране случились массовые банкротства банков.

Итоги известны: ВВП России в 2009 году упал на 7,8%. В три с лишним раза сильнее, чем в США. Позже, разумеется, произошел и возврат к докризисным значениям ВВП. Инфляция при этом в Штатах тоже была много ниже, чем в России: ведь массовая печать денег ФРС просто компенсировала убывание кредитной эмиссии частных банков. А вовсе не «накачивало экономику необеспеченными долларами», как это говорили и все еще говорят у нас.

Благодаря такому внушительному отрицательному примеру, как Россия, каждый может убедиться: Бернанке не просто ученый-теоретик, но и очень талантливый практик. Человек, который на деле спас Америку и западный мир от глубокого кризиса, потенциально не менее жесткого, чем Великая депрессия. Благодаря ему сами слова «Великая рецессия» в отношении кризиса 2008-2009 годов не имеют смысла. Ее просто нельзя поставить в один ряд ни с одним крупным спадом ВВП в американской или мировой истории.

Нобелевскую премию Бернанке формально дали за анализ действий банков в экономике, но на деле его заслуга намного шире. Он спас от жесточайшего многолетнего шторма мировую экономику (его подходы скопировали многие другие страны), а не просто кучку банков, скупив их обесценивавшиеся активы.

Точно так же важность его прорывных идей по решительному количественному смягчению не ограничивается западным миром. Она непосредственно касается и жителей России. И не только тем, что без действий Бернанке цены на нефть с 2008 года были бы в среднем много ниже, чем в нашей реальности. В 2022 году его же идеи сыграли ключевую роль в судьбе нашей экономики.

Сначала, конечно, ситуацию чуть не погубило то, что ЦБ России по-прежнему не воспринял идеи нобелевского лауреата — и после кризиса 2008 года ничему не научился. Поэтому 24 февраля 2022 года он совершил ровно те же ошибки, что и 14 лет назад: начал активно продавать доллары и евро, пытаясь решить заведомо нерешаемую средствами ЦБ задачу: «стабилизировать курс рубля».

Начав интервенции, за одни сутки, ЦБ продал валюты на 84 миллиарда рублей. То есть 84 миллиарда рублей было выведено из рублевой денмассы в Центробанк, попросту говоря вынуты из экономики. Если бы Центробанк делал бы так каждый день торгов, к сегодняшнему дню он вынул бы из карманов экономики уже полтора десятка триллионов рублей. Или более 20% от всей денмассы.

Это означало бы спад вполне на уровне 2009 года — иными словами, жестокий кризис, сопоставимый с темпами падения Великой депрессии и более жесткий, чем, например, кризис 1998 года в России. Тогда, напомним, ВВП упало в полтора раза слабее, чем в 2009 году, благо никаких валютных резервов у ЦБ не было, поэтому он не мог бороться за курс рубля, вынимая тем самым рубли из экономики.

Если бы не США, Россия сейчас была бы в кризисе хуже обвала 1998 года. Белый дом и Байден нас всех спасли, просто арестовав долларово-евровые резервы Центробанка. Выбив из рук российских правительственных экономистов все валютные резервы, Вашингтон сделал большое и очень важное дело. Крупный грабеж еще никогда не был настолько полезным для ограбленного, как в 2022 году.

Да, теоретически остаться без большой суммы в валюте плохо. Но если ваши экономисты используют валютные резервы, чтобы лишить вашу экономику рублей, то лучше лишиться валюты, чем устроить себе 1998 год на стероидах. Остается надеяться, что Штаты в обозримом будущем не разморозят российские валютные резервы, потому что при текущем уровне наших экономистов это был бы крайне болезненный шаг для нашего благосостояния.

Смотря на экономику с позиций «доктрины Бернанке», следует задаться вопросом: что ждет нас дальше? Да, влияние Центробанка России на вывод рублей из экономики нейтрализовано. Но просто связать по рукам и ногам опасного для экономики игрока недостаточно. Без осмысленных позитивных действий государства кризисные настроения сами по себе, без каких-либо объективных предпосылок, вполне могут устроить реальный кризис. Собственно, что-то такое у нас почти случилось: к сентябрю 2022 года реальные доходы населения упали меньше чем на процент, а реальные расходы упали почти на десяток процентов.

Сжатие расходов — главный механизм любого кризиса. Чем их меньше, тем ниже спрос на товары, производители уменьшают производство, отчего сжимаются доходы занятых там, а затем то же случается и со всеми вокруг.

Почему, несмотря на это, в России с августа-сентября 2022 года не наблюдается спада производства, а индексы активности вообще показывают рост? Russia PMI Composite вырос до 51,5 пункта, это значит, что в сентябре должно было состояться восстановление производства по отношению к сентябрю прошлого года. Возможен даже легкий рост. Почему, если все эксперты по экономике с весны 2022 года ожидали сильного и затяжного спада, в том числе и в следующем году?

Причина на графике выше, и она прозаична. Банки — то самое звено экономики, о котором так заботился Бен Бернанке, — начали увеличивать кредиты компаниям. На триллионы рублей в месяц, отчего денежная масса (красным) начала расти. Пока она растет заметно быстрее инфляции, спад ВВП практически невозможен (за исключением сценария физической остановки производств по внеэкономическим причинам, как сейчас происходит на Украине).

Урок Бена Бернанке для российской экономики все еще актуален как никогда. Либо мы обеспечим свою экономику деньгами, либо нас ждет околонулевой рост при инфляции, то есть ровно то, что и наблюдалось в российской экономике в 2012-2022 годах.

Сможет ли Россия усвоить урок нобелиата, вопрос открытый. Если бы это зависело от Центробанка, ответ был бы сразу «нет». Однако волею судеб США во многом нейтрализовали российский Центробанк. Значительную роль в определении направления развития экономики теперь получило правительство. Если оно справится с поощрением банковского кредитования, с ростом денежного мультипликатора и в конечном счете с ростом денежной массы быстрее инфляции, страну ожидает рост.

Если же, как в Японии нулевых, уроки Бернанке усвоить не удастся, нас ждет «потерянное десятилетие».

Комментарии

Фраза "банки создают (а тем более - "эмитируют") деньги" - это, по-моему, какая-то дурацкая фигура речи, которая только затемняет истинную суть банковской деятельности. Банки создают не деньги, банки создают денежные обязательства, по сути - финансовые деривативы, частично обеспеченные реальными деньгами. Деривативы не тождественны реальным деньгам, хотя и выражаются в тех же единицах (рублях, например). Поэтому их легко сложить друг с другом и получить тот самый агрегат М2. Такой агрегат удобен с точки зрения финансовой статистики, но по сути является суммой бульдогов с носорогами.

Можно еще сказать, что банки увеличивают денежное предложение, ускоряют оборачиваемость денег в экономике и т.п. И даже это, имхо, будет правильнее утверждения "банки создают деньги".

Эмиссия денег - прерогатива государства. Позволяя банкам генерировать суррогат денег, государство обязано также обеспечить адекватную инфраструктуру этого рынка, в том числе и соответствующее кол-во реальных денег - денежную базу. Кроме того, государство должно регулировать деятельность банковской системы, чтобы банковские деривативы не превращались в совсем уж виртуальные продукты, почти не обеспеченные реальными активами.

Как говорил А. Райкин, "мне лично так каатся")

"Фраза "банки создают (а тем более - "эмитируют") деньги" - это, по-моему, какая-то дурацкая фигура речи, которая только затемняет истинную суть банковской деятельности. Банки создают не деньги, банки создают денежные обязательства"

Это основы современной экономики, а не фигура речи. Причем основы общепризнанные на Западе, напр.: http://www2.harpercollege.edu/mhealy/eco212i/lectures/ch13-17 или https://www.forbes.com/sites/francescoppola/2017/10/31/how-bank-lending-really-creates-money-and-why-the-magic-money-tree-is-not-cost-free/?sh=6352d30c3073 Они кажутся странными жителям России только потому, что у нас с преподаванием экономики огромные проблемы.

"Банки создают не деньги, банки создают денежные обязательства, по сути - финансовые деривативы, частично обеспеченные реальными деньгами"

Нет, банки создают именно деньги, а не денежные обязательства. Можно посмотреть по данным мною ссылкам, но если совсем коротко: когда банк выдает вам кредит, он создает деньги из ничего. Потому что депозит, который кто-то другой до этого в него положил, никуда не девается. Более того: опираясь на него банк потом еще раз выдаст кредит, уже другому лицу. В принципе, среди людей с экономическим образованием на Западе это общеизвестно, но в России ситуация с этим как у западных политиков, т.е. прискорбная: "According to a poll conducted by City AM on behalf of the “sovereign money” advocates Positive Money, 84% of British lawmakers don’t know that banks create money when they lend. ... This is despite the fact that in 2014, the Bank of England produced a definitive statement to that effect."

А вот и это объяснение: ", if you borrow £100 from the bank, and it credits your account with the amount, ‘new money’ has been created. It didn’t exist until it was credited to your account." https://www.bankofengland.co.uk/knowledgebank/how-is-money-created

"Такой агрегат удобен с точки зрения финансовой статистики, но по сути является суммой бульдогов с носорогами."

На выданные банком в кредит деньги покупки осуществляются точно так же, как и на любые другие. Более того: ~80% денег вокруг вас создано именно таким образом (это цифра в Вбр. но в Росси сравнимая): https://www.bankofengland.co.uk/knowledgebank/how-is-money-created

"Причем основы общепризнанные на Западе..."

Не всё, что общепризнанно, является безусловно верным. Часто сложные понятия заменяются на более простые, потому что так удобнее и короче. Например, энтропию сплошь и рядом называют мерой беспорядка в системе. Это верно для статистики идеального газа, но если мы отойдем от модели идеального газа и учтем гравитационное взаимодействие частиц, то во многих случаях получим явное упорядочивание системы при росте в ней энтропии.

-----------------

"...когда банк выдает вам кредит, он создает деньги из ничего."

Банк не создает деньги. Когда банк выдает кредит, он передает заемщику совершенно реальные деньги, которые ранее получил от своего вкладчика. Запись на счету вкладчика после этого перестает быть реальными деньгами, а превращается исключительно в обязательства банка вернуть вкладчику деньги в сроки и количестве, оговоренные в условиях вклада. Т.о. банк создает не деньги, а денежное обязательство, являющееся суррогатом денег.

------------------

"На выданные банком в кредит деньги покупки осуществляются точно так же, как и на любые другие."

На выданные - безусловно, поскольку это действительно реальные деньги, как я и писал выше. Но агрегат М2 - это сумма денег и срочных вкладов (а не выданных кредитов), т.е. сумма реальных денег и обязательств банков перед своим вкладчиками. А реальные деньги и обязательства их когда-то вернуть - это очень разные вещи, на мой взгляд.

"Не всё, что общепризнанно, является безусловно верным."

Это безусловно так, но в чем вы видите ошибку западных экономистов в этом случае? Деньги от взятого кредита распределяются по экономике абсолютно так же, как и любые другие. В чем разница?

"Банк не создает деньги. Когда банк выдает кредит, он передает заемщику совершенно реальные деньги, которые ранее получил от своего вкладчика"

Нет, это не так. Когда банк выдает кредит, он ничего не передает заемщику: вклад вкладчика остается у банка. Именно за счет этого банки выдают в итоге несколько долларов кредитов на каждый доллар вкладов, который у них есть.

"Запись на счету вкладчика после этого перестает быть реальными деньгами, а превращается исключительно в обязательства банка вернуть вкладчику деньги в сроки и количестве, оговоренные в условиях вклада"

На то, что вклад после выдачи кредита перестает быть реальными деньгами, нужна какая-то ссылка, что-то, что ее бы подкрепляло.

".о. банк создает не деньги, а денежное обязательство, являющееся суррогатом денег."

Если все было бы так, как бы он мог выдать несколько долларов кредитов на один доллар вклада? Откуда взялись эти несколько долларов кредитных денег, и в чем их отличие от любых других? На них чего-то нельзя купить?

"На выданные - безусловно, поскольку это действительно реальные деньги, как я и писал выше. Но агрегат М2 - это сумма денег и срочных вкладов (а не выданных кредитов), т.е. сумма реальных денег и обязательств банков перед своим вкладчиками"

Агрегат М2 -- это сумма, неизбежно включающая в себя кредиты. Потому что когда банк этот кредит выдал, что с ним делает заемщик? Все верно: он его тратит. В результате чего деньги попадают на счет других компаний, людей, или идут в нал. Во всех этих случаях они вполне реальны.

И таких кредитных денег банк выдает куда больше, чем имеет вкладов. Именно поэтому Банк Англии вполне прав, когда пишет, что 80% всех денег вокруг создано банками, выдающими кредиты: https://www.bankofengland.co.uk/knowledgebank/how-is-money-created

"Нет, это не так. Когда банк выдает кредит, он ничего не передает заемщику: вклад вкладчика остается у банка. Именно за счет этого банки выдают в итоге несколько долларов кредитов на каждый доллар вкладов, который у них есть."

Ну, хорошо) Возможно, я чего-то глобального не понимаю.

Вот упрощенная до предела ситуация: есть Банк, у которого текущий счет 0. Есть Вкладчик, у него имеется 1 рубль. Есть Заемщик.

Вкладчик вносит свой рубль на депозит в Банк. Каким образом Банк может выдать Заемщику кредит на сумму более 1 рубля?

Ответ на этот вопрос в популярной форме такой:

"When a bank makes a loan, there are two corresponding entries that are made on its balance sheet, one on the assets side and one on the liabilities side. The loan counts as an asset to the bank and it is simultaneously offset by a newly created deposit, which is a liability of the bank to the depositor holder. Contrary to the story described above, loans actually create deposits.

Now, this may seem a bit shocking since, if loans create deposits, private banks are creators of money. But you might be asking, "Isn’t the creation of money the central banks’ sole right and responsibility?" Well, if you believe that the reserve requirement is a binding constraint on banks’ ability to lend then yes, in a certain way banks cannot create money without the central bank either relaxing the reserve requirement or increasing the number of reserves in the banking system.

The truth, however, is that the reserve requirement does not act as a binding constraint on banks’ ability to lend and consequently their ability to create money. The reality is that banks first extend loans and then look for the required reserves later". https://www.investopedia.com/articles/investing/022416/why-banks-dont-need-your-money-make-loans .asp

Схема, которую описали вы -- когда у банка вклад в 1 доллар, и на этот же доллар он выдает кредит -- это идеальная схема т.н. банка с полным резервированием. То есть, когда банк по закону может выдать только столько кредитов, сколько у него есть реальных вкладов от вкладчиков. Однако на данный момент нет никаких данных о том, что такая банковская система когда-либо существовала. В реальных экономиках банку достаточно иметь резервирование в районе 10%. Регуляторно это оформлено самое позднее в XVII веке (Швеция).

То есть, имея вклады на 1 доллар, он легко выдает 10 долларов.

Это, конечно, не единственный способ, которым частные банки создают деньги. Есть и другие, но этот базовый.

Бог с ним, с резервированием. Скажите мне, пожалуйста, как банк в описанной мной схеме выдаст заемщику 1 р. 50 коп.? Где он возьмет недостающий полтинник?

Это безналичные деньги. Он их выпишет. Банально выпишет, создаст из ничего. Как описывает эту ситуацию Банк Англии:

"if you borrow £100 from the bank, and it credits your account with the amount, ‘new money’ has been created. It didn’t exist until it was credited to your account."

У банка -- в системах с частичным резервированием, т.е. всех эмпиричеcкие известных -- просто нет обязательств, чтобы выданные им кредит совпадали с объемом вкладов в нем. Поэтому и пишут "создают". Выданных им кредитов раньше не было. Нигде.

Вклады -- как у него были, так и остались. В вашем примере он может дать кредит и на два доллара, и на три -- при этом в качестве средств обеспечения у него будет только 1 долл. вкладов. И даже этот один доллар он никуда не отдает, когда выписывает кредит. Как записан этот доллар в банке, так и дальше будет там записан -- пока вкладчик его не заберет.

Деньги вкладчика -- это не то, что банк дает взаймы. Эти деньги -- просто обеспечение "деньгопечатной" (в кавычках, потому что безнал) деятельности банка. Не более того.

"Это безналичные деньги. Он их выпишет. Банально выпишет, создаст из ничего."

Круто!

Предположим, есть нехороший человек с кругленькой суммой. Он создает собственный банк и вносит туда свою сумму, немного менее круглую из-за орграсходов по созданию банка, но все равно достаточно большую. После чего выписывает на подставную фирму кредит на 10 таких сумм. Который использует так, как ему заблагорассудится.

Профит же, не? Причем в этой схеме нет пострадавших, никто ни на кого не подаст в суд, поскольку все субъекты - одно и то же лицо.

Если почитать вашу же ссылку (харперколледж), то там банки не рисуют деньги из воздуха, а кредитуют строго в рамках имеющихся у них избыточных резервов, и эти резервы - реальные деньги. И межбанковские расчеты иду совершенно реальными деньгами, внесенными вкладчиками. Мультипликативный же эффект возникает при прокручивании одних и тех же денег через несколько банков. Одна и та же сумма позволяет выдать кредиты несколько раз. Но говорить, что от этого появляются новые деньги, на мой взгляд, неверно.

У вас есть 100 р. Вы купили у кого-то что-то на эти 100 р. Он еще у кого-то что-то. И т.д. Через десять циклов окажется, что на 100 р. куплено товара на 1000 р. Но 100 р. как были, так и остались ста рублями. Просто они несколько раз прокрутились. Так же и деньги в банковской системе - оборачиваются и наращивают взаимные долги. Долгов становится много, а денег - сколько было, столько и осталось.

Мне это так представляется.

"Предположим, есть нехороший человек с кругленькой суммой. Он создает собственный банк и вносит туда свою сумму, немного менее круглую из-за орграсходов по созданию банка, но все равно достаточно большую. После чего выписывает на подставную фирму кредит на 10 таких сумм. Который использует так, как ему заблагорассудится.

Профит же, не?"

Конечно. В вашей схеме для него все будет немного не так гладко, но, да, чисто теоретически она возможна. Именно поэтому билет в банковский бизнес стоит дорого, чтобы такого не было.

"Если почитать вашу же ссылку (харперколледж), то там банки не рисуют деньги из воздуха, а кредитуют строго в рамках имеющихся у них избыточных резервов, и эти резервы - реальные деньги."

Повторюсь: словосочетааие "реальные деньги" не имеет смысла.. И далее: если прочитать, по этой ссылке, то там есть вот такое место

"Money Creation and Reserves

In the 16th century gold was used as a medium of exchange (money) Goldsmiths had safes for gold and precious metals. Often consumers and merchants would keep their gold (money) in these safes. The goldsmiths then issued receipts for these deposits. These receipts came to be used as MONEY in place of gold because of their convenience. Goldsmiths became aware that much of the stored gold was never redeemed, people just used the receipts

Goldsmiths realized they could "loan" gold by issuing more receipts to borrowers, who agreed to pay back gold plus interest. HENCE, THE GOLDSMITHS CREATED MONEY. Such loans began "fractional reserve banking," because the actual gold in the vaults became only a fraction of the receipts held by borrowers and owners of gold. Significance of fractional reserve banking: banks can create money by lending more than the original reserves on hand"

Понимаете? " HENCE, THE GOLDSMITHS CREATED MONEY. ... the actual gold in the vaults became only a fraction of the receipts held by borrowers and owners of gold"

Где же тут " банки не рисуют деньги из воздуха, а кредитуют строго в рамках имеющихся у них избыточных резервов,"? Да, в ту эпоху эту роль играли не банки, но механизм точно тот же: реальное золото, доверенное финорганизации, составляет только _часть_ денмассы уже в ту эпоху.

"У вас есть 100 р. Вы купили у кого-то что-то на эти 100 р. Он еще у кого-то что-то. И т.д. Через десять циклов окажется, что на 100 р. куплено товара на 1000 р. Но 100 р. как были, так и остались ста рублями. Просто они несколько раз прокрутились. Так же и деньги в банковской системе - оборачиваются и наращивают взаимные долги. Долгов становится много, а денег - сколько было, столько и осталось."

То, о чем вы говорите -- это один из механизмов. Потому что на самом деле разные банки для этой схемы не нужны. Если взявший кредит расплатится им с кем-то за что-то, и тот положит деньги в тот же банк -- опять возникнет вклад, с которого банк -- тот же самый банк -- опять сможет выдать кредит.

Ну, я уже привел цитату Банка Англии, британского ЦБ, то есть. Там, в принципе, все сказано:

"if you borrow £100 from the bank, and it credits your account with the amount, ‘new money’ has been created. It didn’t exist until it was credited to your account."

Это не моя точка зрения, я не могу ее поэтому поменять.

"В вашей схеме для него все будет немного не так гладко, но, да, чисто теоретически она возможна"

Нет, я думаю, в реальной банковской системе такая схема невозможна, поскольку деньги там не "создаются" предлагаемым вами способом.

--------------

"if you borrow £100 from the bank, and it credits your account with the amount, ‘new money’ has been created. It didn’t exist until it was credited to your account."

Банк Англии, прошу заметить, заключает выражение "новые деньги" в кавычки. Видимо, потому что оно вовсе не столь бесспорно, как вы утверждаете ;)

Но ладно, любое явление можно называть по-разному, главное, понять, что за ним стоит. Надеюсь, мы разобрались с этим вопросом, хотя каждый, видимо, остался при своем мнении)

"Нет, я думаю, в реальной банковской системе такая схема невозможна, поскольку деньги там не "создаются" предлагаемым вами способом."

Причем тут я, или предлагаемый мною способ? То, что я цитирую, как заметно по ссылкам -- это общепризнанный в западном мире экономический консенсус. Хоть Банка Англии, хоть кого. Альтернативного мнения просто не существует. Ну, конечно. кроме как в России.

"Банк Англии, прошу заметить, заключает выражение "новые деньги" в кавычки. Видимо, потому что оно вовсе не столь бесспорно, как вы утверждаете ;)"

Если пройти по той ссылке, то видно, что он использует кавычки совсем не в значении "на самом деле это не так". Банк Англии использует кавычки там, где дает определения, например: https://www.bankofengland.co.uk/knowledgebank/what-is-money Если вам нужно такое же без кавычек, то там такого полно:

"Banks create around 80% of money in the economy as electronic deposits in this way. In comparison, banknotes and coins only make up 3%."

или

"Regulation limits how much money banks can create. For example, they have to hold a certain amount of financial resources, called capital, in case people default on their loans. These limits have become stricter since the financial crisis."

Простите, но "резервирование в размере 10%" означает только то, что хотя бы 10% денег от вкладов должны оставаться в банке, а не то, что 90% активов банк создаёт из воздуха. Банки как раз и банкротятся тогда, когда раздают слишком много кредитов, а потом сталкиваются с проблемой их возврата. Банк не может эмитировать деньги, он может только зарабатывать на эмиссии денег государством. И если вкладов банка недостаточно, то он просто берет в долг у государства. Которое и производит эмиссию денег. Именно поэтому ставки по депозитам всегда меньше чем ставка ЦБ, а ставка по кредитам - выше. Банк берет в долг у государства и даёт в долг заёмщикам. Если заёмщики не возвращают долг, то у банка начинаются проблемы. А если бы банк мог по настоящему эмитировать деньги, то он бы просто отдал свои долги нарисованными дензнаками, и в ус бы не дул.

Совершенно верно. Я уж не стал про резервирование, поскольку на фоне заявления, что банк может выдать заемщику несуществующие деньги, это уже сущие мелочи)

А разве не такую же тему форсит бывший советник президента по экономике Сергей Глазьев? "давайте денег допечатаем" Я как бы не против и не за, но в недавнем прошлом у РФ был профицитный бюджет - т.е. деньги были. А с ужатым импортом и притоком ликвидности от экспорта - деньги и сейчас в бюджете есть (ну что на 2023 будет тут конечно вопрос) . Отсюда и разгоняемая тема "США спасли от обвала - арестовав ЗВР" - а разве у РФ на тот момент было не достаточно валютной выручки? Что бы продавать ее и тем самым "токсично" поддерживать рубль? Вроде как наоборот Правительство начало отказываться от потока валюты, давя на экспортных клиентов "рассчитывайтесь рублем".

Что то не сходится в тезисе автора: "арестованные ЗВР - спасил ЦБ от краха, который ЦБ своими же руками и творил!"

"А разве не такую же тему форсит бывший советник президента по экономике Сергей Глазьев?"

Нет. Глазьев выступает за эмиссию без ориентиров по объемам, и не в замен эмиссии частных банков, а вне зависимости от нее. Разница примерно такая же, как между хирургом, который хочет вычистить абсцесс и хирургом, который предлагает удалить сразу руку, на которой абсцесс.

"но в недавнем прошлом у РФ был профицитный бюджет - т.е. деньги были"

Профмцитность бюджета не имеет связи с достаточностью объема денег в экономике. См. Россию в 2009-2021 годах, например.

" а разве у РФ на тот момент было не достаточно валютной выручки? "

Объем валютной выручки не связан с вероятностью обвала ВВП. ВВП зависит от объема рублевой, а вовсе не валютной массы.

Кажется, кто-то из великих сказал, что лучше вообще ничего не читать, чем читать научно-популярную литературу.

Написанное — это классическая, представленная в своём первородном естестве глазьевщина. Да, вот она такая.

Бернанке — вот тот, кто своим обрядом заклинаний вызвал из самого ада Сатану, и такие премии вручаются перед самым концом всего (длительное систематическое понижение процентных ставок ниже 3% всегда означало конец цивилизации). Невозможно с помощью резаной бумаги превратить камни в хлеб. Невозможно банкротное предприятие потаканием его расточительству сделать прибыльным, его можно только ещё более усилить.

Разумеется, в этой статье — передёргивания и враньё всё от начала и до конца. Главный подлог — это обожествление ВВП и его роста. На самом деле государство так заботится о росте ВВП в силу лишь того, что объём налогов прямо пропорционален именно ВВП. И именно для этого власть всячески стимулирует его рост самыми разными способами, в том числе прямой эмиссией. Лишь бы не возникла инфляция, которую необходимо экспортировать, в противном случае сама инфляция начнёт пожирать налоговые сборы через механизм эффекта Оливера-Танзи (интересно отметить, что метод борьбы с этим эффектом посредством НДС, дестимулирующим, в дополнение, предприятия лоббировать эмиссию, придумал Гайдар — вот кому стоило дать нобелевскую премию).

Второй подлог — это подмена причины и следствия кризисов. Причём саморазоблачительный: на приведённой в статье картинке видна истинная причина великой депрессии — предшествовавшая кризису исключительно большая эмиссия с 1915 года, резко выделявшаяся на фоне тренда и пришедшая в норму во время кризиса:

Даже критикуемые значения денежного мультипликатора (2-3) чрезвычайно велики, а уж те, к которым стремится автор статьи и Бен Бернанке (около 10) — это что-то запредельное. Как и ядерный реактор, экономика должна работать на значениях чуть больше единицы. Это и есть тот самый пузырь, который заканчивается катастрофой. Это третий подлог.

Банк не банкротится просто так: его банкротство — следствие ошибок инвестирования, произошедших из-за эмиссионной накачки предприятий, ввиду этой накачки теряющих экономическую эффективность и становящихся хронически убыточными. Когда этот факт начинает осознаваться всеми или многими, случается крах. Печатая деньги, государство может лишь оттянуть кризис, но платой будет гораздо больший масштаб катастрофы. Ситуация вполне точно описывается поведением наркомана, которому требуется всё большая и большая доза.

Ещё один сеанс саморазоблачения содержится в отрывке с моими комментариями:

"Американская банковская система где-то с 1990-х стала испытывать дефицит внятных целей для инвестиций (\\предвестник кризиса, когда нужно остановиться\\). ...

Но куда-то вкладывать деньги надо, и банковскому сектору пришлось (\\?! не печатали бы деньги, и не пришлось бы\\) нести средства в ипотечное кредитование.

Типичным примером такого инвестбанка был Lehman Brothers. Чтобы расти быстрее конкурентов, его банкиры с помощью различных схем выдали ипотечных кредитов на 680 миллиардов долларов, имея менее 23 миллиардов собственного капитала. Вроде бы все хорошо: банк создавал деньги, как ему и положено.

Но всё было плохо (\\вот именно\\): при таком уровне кредитов даже небольшое падение цен на недвижимость делало банк финансово неустойчивым: собственного капитала не хватало для покрытия рисков (\\государство — генератор рисков\\).

До кризиса в 2008 году денежный мультипликатор (показатель кредитной эмиссии банков) в США тоже был ~9. Затем денежный мультипликатор начал резко падать и не приходил в норму (\\это у них норма такая?!\\) до 2014 года — к тому времени он в Штатах сжался до трех, то есть до значения, лишь немногим превышающего российский уровень.

Однако Бен Бернанке использовал свое положение главы ФРС, чтобы не допустить этого. Сперва он в преддверии кризиса понижал учетную ставку"

Вот именно. Спусковой причиной кризиса и стало понижение ставки до нуля. Понижение ставки стало преддверием кризиса не просто так: это и стало его причиной. Это червёртый подлог.

Пятый подлог.

"В это время в мире была только одна действительно крупная экономика, которая полностью проигнорировала «доктрину Бернанке» и не пошла на количественное смягчение. Это — Россия."

Рубль — не резервная валюта, Россия — нетто-экспортёр товаров, а не нетто-импортёр, экономика России — потребитель инвестиций, а не экспортёр инвестиций, и поэтому денежная политика должна быть зеркальной по отношению к политике ФРС: те доллары, которые напечатала ФРС, должен был кто-то купить, и если их не принимала в преддверии кризиса экономика самих США, то их покупал кто-то другой. Это и был ЦБ РФ. Копировать ФРС могли только похожие на США страны, это Евросоюз и Япония. И наоборот: действия ЦБ РФ повторяли Саудовская Аравия и Китай.

Во время кризиса, помимо падения цен на нефть, иностранные инвесторы выводили свои капиталы, поэтому обрушение рубля без вмешательства ЦБ было неизбежным. Когда поток долларов во время кризиса изменил своё направление на обратное, на обратную политику должен был перестроиться и ЦБ РФ, то есть он должен был начать теперь продавать доллары. Обрушение рубля относительно доллара — это ощущение большинством населения разорения и обмана со стороны государства. Пренебрежение интересами вкладчиков и замещение их «интересами государства» (ах, резервы тают!) — типичная черта глазьевцев. Это шестой подлог.

Седьмой подлог состоит в переживаниях по поводу уменьшения денмассы. Экономика, насыщаемая инвестициями, уходящими во время кризиса, не может не испытать сокращения реальной денежной массы, в какой бы валюте эта масса ни выражалась, масса Земли не зависит от единицы измерения.

Восьмой подлог состоит в незнании автором механизма функционирования работы ЦБ. Дело в том, что во время притока долларов банк России печатал рубли, чтобы выкупить эти доллары в резервы. А чтобы этим не спровоцировать гиперинфляцию, ЦБ и Минфин затем стерилизовал эту денежную массу, предлагая рынку государственные облигации под выгодный процент (это делали, впрочем, и компании-нефтеэкспортёры), в итоге в ЦБ «сжигались» рубли, а на рынке обращались ценные бумаги, эмиссия долларов, таким образом, размазывалась на годы вперёд в надежде на то, что когда цена на нефть упадёт, начнётся обратный процесс: в условиях кризиса и дефицита бюджета ЦБ начнёт выкупать на вторичном рынке облигации Минфина обратно, предлагая ему рубли для финансирования госрасходов. Единственное, что в этих условиях в принципе не может сделать ЦБ, это родить пшеницу из камня посредством бухгалтерских манипуляций.

Инфляция в России всё это время была выше, чем в странах-эмиттерах резервных валют именно в силу того, что эти страны сбрасывали (экспортировали) свою инфляцию в развивающиеся страны, а ЦБ РФ был недостаточно решителен в механизмах стерилизации избыточной денежной массы. Это девятый полог: когда песка становится больше, цена каждой песчинки не может возрастать,она может только убывать, и эмиссия всегда приводит к инфляции.

"… и более жесткий, чем, например, кризис 1998 года в России. Тогда, напомним, ВВП упало в полтора раза слабее, чем в 2009 году, благо никаких валютных резервов у ЦБ не было, поэтому он не мог бороться за курс рубля, вынимая тем самым рубли из экономики."

В 1999 году ВВП в долларах упал на 47%(!), а в 2009 — всего лишь на 4% именно по причине отсутствия резервов (расчёт в долларах аналогичен здесь в расчётах в реальном исчислении из-за резкого роста инфляции и падения курса). В принципе, анализ статьи можно было бы начать и закончить этим.

В заключение приведу цитату из одного экономиста:

Прародителем кредитной экспансии был банкир, а не власть. Но сегодня кредитная экспансия является исключительно государственной практикой. Хотя частные банки и банкиры и занимают важное место в эмитировании инструментов, не имеющих покрытия, их роль является чисто вспомогательной и касается только технических деталей. Государства в одиночку управляют развитием событий. Они добились полного господства во всех вопросах, касающихся масштабов фидуциарного кредита. В то время как масштаб кредитной экспансии, которую способны организовать частные банки и банкиры, жестко ограничен, государства нацелены на максимально возможный размах кредитной экспансии. Кредитная экспансия главное орудие государства в борьбе против рыночной экономики. В его руках она является волшебной палочной, предназначенной для чудесного избавления от редкости капитальных благ, снижения или полного упразднения ставки процента, финансирования щедрых государственных расходов, экспроприации капиталистов, стимулирования вечного бума и всеобщего процветания.

... экономисты должны признать и признают, что резкий скачок неизменно обусловлен кредитной экспансией, что он не может возникнуть и продолжаться без кредитной экспансии и что он оборачивается депрессией, когда развитие кредитной экспансии прекращается. Фактически их объяснение цикла производства сводится к утверждению, что резкий подъем изначально порождается не кредитной экспансией, а другими факторами. Они говорят, что кредитная экспансия даже, по их мнению, необходимый элемент общего бума не является следствием политики, специально нацеленной на низкие процентные ставки и поощрение дополнительных инвестиций, для которых не хватает необходимых капитальных благ. Она является тем, что чудесным образом всегда возникает без активного вмешательства со стороны властей, где бы эти другие факторы ни начинали действовать.

Очевидно, что эти экономисты противоречат сами себе, когда выступают против планов устранения колебания производства путем воздержания от кредитной экспансии. Сторонники наивного инфляционистского взгляда на историю последовательны, когда из своих разумеется, крайне ошибочных и противоречивых догматов делают вывод, что кредитная экспансия является экономической панацеей. Но те, кто не отрицает, что кредитная экспансия является причиной бума, т.е. необходимым условием депрессии, противоречат своей собственной доктрине, сражаясь с предложениями обуздать кредитную экспансию. Представители и государства, и мощных групп давления, и поборники догматичной неортодоксальности, доминирующие на экономических факультетах университетов, соглашаются с тем, что следует пытаться предотвратить повторение депрессий и что осуществление этой цели требует недопущения бумов. Они не могут выдвинуть логичных аргументов против предложений воздержаться от политики, поощряющей кредитную экспансию. Но они упрямы и не хотят слушать ничего подобного. Они неистово поносят планы предупреждения кредитной экспансии как коварные замыслы, которые увековечат депрессию. Их позиция ясно демонстрирует истинность утверждения о том, что циклы производства являются результатом политики, намеренно нацеленной на снижение ставки процента и возбуждение искусственных бумов.

Не секрет, что сегодня мероприятия, направленные на снижение процентной ставки, повсеместно считаются весьма желательными, а на кредитную экспансию смотрят как на эффективное средство достижения этой цели. Именно это предубеждение вынуждает все государства бороться с золотым стандартом. Все политические партии и группы давления твердо привержены политике легких денег.

Цель кредитной экспансии состоит в содействии интересам одних групп населения за счет других. Это, конечно, максимум того, чего может добиться интервенционизм, когда он не наносит ущерба интересам всех групп. Однако, делая сообщество в целом беднее, он все же способен обогатить некоторые слои. Какие именно группы входят в последнюю категорию, в каждом конкретном случае зависит от обстоятельств.

...

До недавнего времени типичное развитие событий по ходу кредитной экспансии определялось двумя фактами: тем, что это была кредитная экспансия в условиях золотого стандарта, и тем, что она не была результатом согласованных действий множества национальных правительств и центральных банков, чье поведение направлялось этими правительствами. Значение первого факта в том, что правительства не были готовы отменить конвертируемость банкнот своей страны в соответствии с жестко фиксированным паритетом. Второй факт приводил к количественному разнообразию масштабов кредитной экспансии. Одни страны обгоняли другие и их банки сталкивались с опасностью внешней утечки своих резервов в золоте и иностранной валюте. Чтобы сохранить свою платежеспособность, эти банки были вынуждены прибегать к радикальным кредитным ограничениям. Тем самым они создавали панику и вызывали депрессию на внутреннем рынке. Очень скоро паника распространялась на другие страны. Деловые люди в этих странах с перепугу увеличивали свои заимствования с целью оградить свои ликвидные средства от любых возможных случайностей. Именно этот повышенный спрос на новые кредиты заставлял денежные власти их собственных стран, уже встревоженных кризисом в первой стране, также прибегнуть к сжатию. Таким образом, в течение нескольких дней или недель депрессия становилась международным феноменом.

Политика девальвации несколько изменила эту типичную последовательность событий. Под угрозой внешней утечки денежные власти не всегда прибегают к помощи ограничения кредита и повышению процентной ставки в системе центрального банка. Они проводят девальвацию. Однако девальвация не решает всех проблем. Если государство не волнует проблема роста курсов иностранных валют, то оно некоторое время может продолжать цепляться за кредитную экспансию. Но в один прекрасный день ажиотажный спрос уничтожит денежную систему. С другой стороны, если власти хотят избежать необходимости проводить девальвации снова и снова в убыстряющемся темпе, то они должны организовать внутреннюю кредитную политику таким образом, чтобы не опережать в кредитной экспансии те страны, с которыми они желают поддерживать паритет своей валюты.

...

Самыми рекламируемыми лекарствами являются антициклическая привязка по времени общественных работ и расходы на государственные предприятия. Эта идея не столь нова, как пытаются нас убедить ее поборники. В прошлом, когда наступала депрессия, общественное мнение всегда требовало от правительства организовать общественные работы, чтобы создать рабочие места, и остановить падение цен. Но проблема в том, за счет чего финансировать общественные работы. Если государство облагает граждан налогами или берет у них взаймы, то это ничего не добавляет к тому, что кейнсианцы называют совокупной величиной расходов. Оно ограничивает возможности частных граждан потреблять и инвестировать в той же самой степени, в какой увеличивает свои. Однако если государство прибегает к помощи милых его сердцу инфляционных методов финансирования, то оно делает положение дел хуже, а не лучше. На короткое время они могут отсрочить крах. Но когда наступит неизбежная расплата, кризис будет тяжелее и продолжительнее того, который отсрочило государство.

...

Эксперты-интервенционисты не в состоянии понять имеющиеся здесь реальные проблемы. Им кажется, что самое главное заранее хорошо спланировать государственные капитальные вложения и составить список полностью разработанных проектов капвложений, которые можно запустить немедленно. Это, говорят они, является правильной политикой, которую мы рекомендуем принять на вооружение всем странам. Однако проблема не в том, чтобы разрабатывать проекты, а в том, чтобы обеспечить их выполнение материальными средствами. Интервенционисты считают, что этого можно легко достигнуть, сдерживая государственные расходы в период бума и увеличивая их, когда наступает депрессия.

Ограничение государственных расходов, безусловно, может быть хорошим делом. Но оно не обеспечивает государство средствами, необходимыми для расширения расходов в дальнейшем. Таким образом может себя вести индивид. Он может накапливать сбережения, когда имеет высокий доход, и расходовать их, когда его доходы падают. Но страна или все страны вместе совсем другое дело. В период бума казначейство может припрятывать значительную часть обильных налоговых потоков. В той мере, в какой оно изымает эти средства из обращения, его политика действительно является дефляционной и антициклической и может ослабить бум, порожденный кредитной экспансией. Но когда эти средства вновь расходуются, они меняют денежное отношение и формируют тенденцию снижения покупательной способности денежной единицы под действием денежных факторов. Никоим образом эти фонды не могут обеспечить капитальные блага, требующиеся для реализации намеченных общественных работ.

Фундаментальная ошибка этих проектов заключается в том, что они игнорируют дефицит капитальных благ. Их автором кажется, что депрессия вызвана просто непостижимо недостаточной склонностью людей потреблять и инвестировать. В то время как реальная проблема заключается в том, чтобы производить больше и потреблять меньше, чтобы увеличить наличный запас капитала, интервенционисты хотят увеличить и потребление, и инвестиции. Они хотят, чтобы государство затевало проекты, которые являются неприбыльными как раз потому, что факторы производства, необходимые для их выполнения, должны быть отвлечены от других направлений использования, где они выполняют желания, удовлетворение которых потребители считают более настоятельными. Они не понимают, что общественные работы должны значительно приумножить реальное зло — дефицит капитальных благ.

...

Все разговоры об антициклической политике государства имеют только одну цель, а именно отвлечь внимание людей от истинной причины колебаний производства. Все государства прочно привержены политике низких процентных ставок, кредитной экспансии и инфляции. Когда появляются неизбежные последствия этой краткосрочной политики, они знают только одно лекарство — продолжать инфляционные авантюры.

Ваш комментарий -- исчерпывающая иллюстрация того, почему в России все так плохо с экономикой.

С таким уровнем экономического образования лучше и быть не может.

Не понимаю как продажа валюты уменьшает количество рублей? Ее же для того и продают что бы получить рубли.

Когда ЦБ продает валюту из ЗВР на валютной бирже, он получает за это рубли, которые попадают к нему. К нему -- а не в бюджет. Из экономики эти рубли изымаются, и более в нее не поступают -- до момента, когда ЦБ купит валюту.

"Ее же для того и продают что бы получить рубли."

Так было бы, если бы ЗВР продавали для пополнения бюджета. Однако ЦБ не продает ЗВР для пополнения бюджета -- только для поддержки валютного курса.

Тогда по вашей логике. У государства не было рублей до продажи валюты. Ее нет и после продажи валюты. Так где уменьшение? Ничего же не меняется

Теоретически всë может быть и сходится, но практически вижу как минимум два слабых момента:

1. Низкий рост. В долгосрочном плане (2008-2022) темпы экономического роста Америки сильно упали. Да, острую фазу помогли пройти лучше, но на долгосроке лишили импульса что ли.

2. По ППС российская экономика после 2008 г. не показывает никаких признаков замедления относительно американской. В прошлом году ВВП России составлял 21% американского, это даже выше, чем в 1990 г. (20%), для 2008 г. цифру ВБ в текущих международных долларах с телефона искать неудобно, но вряд ли она хуже. И реальный производственный сектор туда же - для США, если не ошибаюсь, обрабатывающая промышленность до сих пор не превысила уровней 2007-2008 (рост только за счëт добычи), в России обработка выросла на 25% с 2008 г.

На графике, прикрепленном, снижение темпов роста в 2010-2019 годов есть, но вот сильным снижением я бы это не назвал. В КНР за тот же период темпы роста упали настолько же примерно.

"Да, острую фазу помогли пройти лучше, но на долгосроке лишили импульса что ли."

Как видно на графике, темпы роста ВВП в США падали и до Бернанке. Там причины, не связанные с финрегулированием: доходы нижних 80% стоят с 1980-х. В таких условиях рост будет снижаться при любой политике центробанка/ФРС.

"2. По ППС российская экономика после 2008 г. не показывает никаких признаков замедления относительно американской."

Рост ВВП США после 2008 года и России после 2008 года вполне доступны. И у России он ниже.

"В прошлом году ВВП России составлял 21% американского, это даже выше, чем в 1990 г. (20%), для 2008 г. цифру ВБ в текущих международных долларах с телефона искать неудобно, но вряд ли она хуже"

В 2021 году ВВП по ППС у США на 24,21% выше, чем в 2008 году ( https://data.worldbank.org/indicator/NY.GDP.MKTP.PP.KD?locations=US ). У России на те же даты --- рост всего на 14,93% ( https://data.worldbank.org/indicator/NY.GDP.MKTP.PP.KD?locations=RU ). Из этого видно, что по ВВП по ППС, у нас большие проблемы в сравнении с США. Они растут быстрее -- их экономика относительно нашей становится еще крупнее, чем была.

" В прошлом году ВВП России составлял 21% американского, это даже выше, чем в 1990 г. (20%)"

По ссылкам на ВБ выше получается, что в 1990 году наш ВВП по ППС был порядка 30% от американского, а не 21%. То есть в целом. за эти 30 лет, мы развивались медленнее США, что логично, если вспомнить, что у нас тут было в 90-х. Быстрее США мы росли только в 2000-2008 годах, когда ЦБ волей-неволей должен был быстро увеличивать рублевую массу.

Честнее считать в текущих международных долларах, поскольку это реальная оценка ВВП-ППС на тот год, за который производилось сопоставление (или текущие оценки между сопоставлениями). И они дают совсем другую картину (https://data.worldbank.org/indicator/NY.GDP.MKTP.PP.CD?locations=RU-US): 1990 г.: ВВП США 5,96 трлн дол., России 1,19 (20%), 2000 г. 10,25 и 1 трлн соответственно (9,8%), 2008 г. 14,77 и 2,88 трлн (19,5%), 2021 г. 23 и 4,79 трлн (20,8%). Таким образом, никакого отставания в реальный оценках за конкретный год нет, скорее Россия одна из довольно быстро развивающихся стран (по сравнению со "старыми деньгами"). А то скоро ретроспективно они нам будут считать 40% от уровня Пендстана в 1990 г. (при текущих оценках 30%), и также будут переживания, "как мы отстаём".

Насчёт же медленного роста, если рейганомика взбодрила США, среднегодовой рост ВВП в 1981 - 1990 гг. составлял 3,3%, в 1991 - 2000 гг. 3,4%, то с 2000-х угасание, и бернаномика характеризуется слабейшими темпами аккурат с великой депрессии (2001 - 2008 гг. 2,2%, 2009 - 2021 гг. 1,7%). Где-то читал, что консервативные экономисты обвиняли Рузвельта, что после великой депрессии его социалистические эксперименты помешали быстрому росту американской экономики, и по факту её поставила на ноги только война. Что-то в этом есть (и применительно к нынешнему времени - поддержать в кризис может и можно, а дать импульс неспособно).

Расчет в текущих международных долларах не учитывает фактора резкого колебания валютных курсов. См. чрезмерно глубокое снижение (глубже реального), которое на вашем графике для России 15-16-го года.

Чтобы этот вопрос считать вполне корректно, без курсовых колебаний, нужно выбрать или постоянные цены, или ориентироваться на данные нацстатистики по росту ВВП (в США -- американской, в России -- российской). Однако оба эти показателя, показывают, что за 2008-2021 годы у России рост ниже американского.

"Насчёт же медленного роста, если рейганомика взбодрила США, среднегодовой рост ВВП в 1981 - 1990 гг. составлял 3,3%, в 1991 - 2000 гг. 3,4%, то с 2000-х угасание, и бернаномика"

Рейганомика не взбодрила США -- темпы роста на отрезках по 15-20 лет при ней были ниже, чем до нее.

Сравнение более ранних США с более поздними не имеет смысла, потому что с начала рейганомики доходы нижних 80% населения в США перестали арсти, что неизбежно ведет к торможению роста. Экономика растет за счет спроса -- а верхние 20% физически не могут обеспечить много спроса.

"Что-то в этом есть (и применительно к нынешнему времени - поддержать в кризис может и можно, а дать импульс неспособно).

Повторюсь: и в постоянных ценах, и по данных нацстатистики с 2008 года Россия растет медленнее США. Так что я бы не сказал, что "импульс дать неспособно".

Постоянные цены искажают ситуацию, поскольку структура ВВП в разные годы разная. И когда ВВП России в 2008 г. составлял 19,5% американского, а в 2021 г. 20,8% (с высокой вероятностью эта доля будет расти и дальше), выводы о более медленном росте России как-то начинают смотреться искусственно.

Я придерживаюсь мнения, что если сравнения через ППС и могут быть спорными, то данные нацстатистики по ВВП вряд ли можно серьезно оспаривать.

А по мне так без сопоставлений судить, отстаëм мы или догоняем, особо смысла нет.

И ни слова о долговых обязательствах... Словно нет долга и никогда не было - голова в песок.

За великую депрессию читал грозди гнева. Там четко дано понять, что именно банки и фрс забрали просто земли у своего населения, во время засухи. Давали кредит потом отбирали землю, снося им дома тракторами. Капитализм однако.

"Они типа "спасли" наши государственные активы, "заморозив" их,"

Вы не пробовали читать статью, которую комментируете? Видимо, нет, поэтому справочно: в ней говорится о том, что они спасли не валютные резервы, а нашу экономику. _забрав_ у нас наши валютные резервы. И если бы они этого не сделали -- у нас был бы серьезный спад. Как в 2008 или 2015 годах (тогда ЦБ тоже пытался удержать курс рубля интервенциями, что тоже сжало М2 и вызвало спад ВВП -- но тогда не было такого бегства капитала, как 24 февраля 2022 года, так что в 22-м спад вышел бы сильнее),

Нет смысла приписывать статье тезисы, которых в ней нет. Читайте внимательнее.

Погодите, но когда мы запретили продавать газ за валюту, то таким образом тоже стимулировали ее закупку, только не Центробанком, а иными структурами. Т.е. массивные валютные покупки или продажи вполне способны менять курс валюты. Обвал российского ВВП в 2008-2009 связан не с изыманием денег из обращения (учитывая, что мы тоже заливали банки деньгами это глупо говорить), а с пресловутым падением цен на нефть, от которой наша экономика в те года зависела ещё сильнее чем сейчас.

Ну да, сейчас мы конечно же живем хуже, чем при алкоголике Ельцине...)

"Дебилы, бл.."(С) ЛавровИ да, для совсем уж дебилов, неспособных даже в гугл:С 15 июня по 15 декабря 1992 — исполняющий обязанности Председателя Правительства Российской Федерации.

Вы были недостаточно вежливы. Это вас погубило.